ふるさと納税は、「自分の生まれたふるさと」や「応援したい自治体」を選び寄附ができる制度です。

実質負担額2,000円で、寄附した自治体より返礼品がもらえ、住民税などの控除が受けられます。

お得な制度でもあるため多くの方が利用していますが、公務員でも利用できるのか気になりますよね?

結論、ふるさと納税は公務員でも問題なく利用できます!

しかし、いくつか注意点があるので、公務員がふるさと納税をするメリットや手続方法と一緒に解説していきます。

気になる方は是非チェックしてみて下さいね!

ふるさと納税は公務員でもできる!メリットと注意点

公務員だけど、ふるさと納税をしてもいいか悩まれる方もいるのではないでしょうか。

結論、公務員の方でもふるさと納税を利用することは可能です!

公務員は法律上、副業の禁止が定められていますが、ふるさと納税は「寄附」に該当するため問題ありません。

もちろん、自分が住んでいる市区町村以外であればどの自治体に寄附をしても構いません。

しかし、役所に勤めている方は注意が必要な場合がありますので後程解説していきますね。

(今すぐ「公務員がふるさと納税をする際の注意点」を知りたい方はこちら)

公務員のふるさと納税はなぜ懸念されるの?

公務員のふるさと納税は、「寄附」であるため利用上問題はないのですが、以下の理由から懸念している方もいらっしゃいます。

- 「副業」や「節税」と勘違い、またはそのように思われる

- 勤めている自治体の税収減につながると考える人がいる

このような理由から、ふるさと納税の利用に躊躇することもあるようです。

しかし、ふるさと納税は副業でも節税でもなく「寄附」であるため、会社員と同じように利用できます。

また「勤めている自治体の税収減という懸念」に関しても、勤めている自治体以外に住んでいる場合は住民票のある自治体に税金を納めています。

つまり、ふるさと納税を利用していなくても、全ての公務員が自身の所属自治体に納税しているとは限りません。

したがって他の人に何かを言われる必要はないのですが、「やっぱり気になる…」という方はご自身でふるさと納税の利用を判断してくださいね。

公務員がふるさと納税をする5つのメリット

公務員の方がふるさと納税をするメリットは主に下記5つ。

1つずつ紹介していきます!

メリット1:住民税や所得税の控除(還付)が受けられる

ふるさと納税は、寄附をした金額に応じて住民税や所得税が控除(還付)されます。

控除される金額には上限があるため、事前に「控除上限額」を調べる必要があります。

今すぐ「自分の控除上限額を調べる」方法を知りたい方はこちら。

メリット2:寄附した自治体の返礼品がもらえる

ふるさと納税を利用して自治体に寄附をすると、その自治体よりお礼品(返礼品)がもらえます。

寄附した自治体の特産品や名産品がもらえることが多く、中には旅行券や体験型チケットなどの返礼品も!

返礼品の金銭的価値としては、寄附金額の3割程度です。

どんな返礼品があるか知りたい方は、下記よりチェックしてみて下さいね。

メリット3:ワンストップ特例制度を利用すれば確定申告不要!

ふるさと納税における住民控除の手続きは、「ワンストップ特例制度」を利用すると確定申告をせずに簡単にできます。

以下、2つの利用条件に当てはまれば利用可能です。

- 確定申告や住民税の申告をしない給与所得者

- 1月~12月の1年間で、寄附先の自治体数が5つ以内

→同じ自治体であれば複数回、ふるさと納税を行っても1つとカウントします。

詳しくは後述する「ワンストップ特例制度の利用方法」をご確認ください。

メリット4:地域活性化に貢献できる

ふるさと納税は、寄附先を選べますので生まれ育ったふるさとやお世話になった地域に寄附をすることができます。

また、寄附金の使い道などの指定をすることも可能です。

地域課題への支援や町の活性化に貢献できます。

メリット5:他自治体の活動を知る機会となる

自治体によって活動は様々です。

自治体に勤務されている方であれば、他自治体の取り組みなどを知る良い機会となり、ご自身の業務におけるヒントが見つかるかもしれません。

公務員がふるさと納税をする際の注意点3つ

ふるさと納税は公務員の方でも問題なく利用できる制度です。

ここでは、注意しておきたいポイントを3つご紹介します。

注意点1:勤める自治体が禁止している場合もある

公務員として自治体に勤めていてもふるさと納税をすることは可能です。

しかし過去には、勤めている自治体以外への寄附を禁止しているケースがあったため、念のためチェックしてみて下さいね。

注意点2:勤務先にバレる可能性がある

ふるさと納税をしたことは勤務先に知られてしまう可能性はあります。

その理由としては下記2点です。

もちろん、法律上では公務員のふるさと納税は禁止されていませんのでバレても問題ありません。

どうしても知られたくない方は、ふるさと納税の利用は控えた方が良いでしょう。

注意点3:確定申告が必要なケースもある

ふるさと納税の税金控除手続きは「ワンストップ特例制度」を利用すれば簡単に申請できるのでおすすめです。

しかし、下記に該当する場合はワンストップ特例制度を利用することはできません。

確定申告が必要になります。

尚、確定申告による税金控除(還付)対象は「住民税」と「所得税」です。

所得税の還付後に、残り控除分を住民税より控除されます。

【簡単】ふるさと納税のやり方5ステップ

ここからは、いよいよふるさと納税のやり方を見ていきましょう。

ふるさと納税はよくわからないと思っている方が多いのですが、実は簡単です。

簡単な流れとしては、以下の5つのステップに分けることができます。

- 利用するサイトを決める

- 自分の控除上限額を調べる

- 返礼品や寄附先の自治体を決める

- 「返礼品」と「寄附金受領証明書」が届く

- 控除の手続きをする

それでは以下からステップごとに詳しく説明していきますね。

ステップ1:利用するサイトを決める

まず利用するサイトを決めます。ふるさと納税ができるサイトはたくさんあります。

ふるさと納税ができるサイトには、自治体が運営している特設サイトや、マイナビふるさと納税のようなポータルサイトがあります。

あらかじめ寄附をしたい自治体が決まっている場合は、自治体の特設サイトを見てみるといいかもしれません。

一方、ポータルサイトはさまざまな自治体のふるさと納税に対応しているのが魅力です。

複数の自治体に寄附をする場合や手続きにおいては、ポータルサイトのほうが便利であることが多いですよ。

ステップ2:自分の控除上限額を調べる

次に自分の控除上限額を調べます。

控除上限額とは、「寄附金額がいくらまでなら、お得にふるさと納税できるか」という基準金額のことです。

ふるさと納税では寄附をすると所得税と住民税の控除が受けられるのがメリットでしたよね!

しかし、控除限度額を超えると自己負担額が大きくなってしまうため事前に寄附金における控除上限額を調べる必要があります。

控除上限額は、寄附した年の所得(年収)や家族構成、扶養有無、住んでいる地域や他控除などにより異なります。

控除上限額の目安は「かんたん!控除上限額を調べる」から調べることができますので一度チェックしてみて下さい。

この目安の範囲内でふるさと納税をすると自己負担額は2000円のみでお得に返礼品が受け取ることができます。

ステップ3:返礼品や寄附先の自治体を決めて申し込む

お得にふるさと納税ができる上限額がわかったら、いよいよ寄附の内容を決めていきましょう。

応援したい自治体を先に決めてから返礼品を選んでもいいですし、欲しい返礼品を決めてから該当する自治体を探す方法もあります。

マイナビふるさと納税では、自治体から探す、返礼品のジャンルから探す、などさまざまな方法で検索することができます。

申し込みはネットショッピングと同じような感覚で操作できるので、初めての方でも分かりやすいですよ!

ステップ4:「返礼品」と「寄附金受領証明書」が届く

ふるさと納税の申し込みをしたら返礼品が届きます。

ふるさと納税をした自治体から、「寄附金受領証明書」という書類も届くのでこちらは大切に保管しておいてください。

寄附金受領証明書はふるさと納税の控除の手続きに必要です。

返礼品とともに届くこともありますし、返礼品とは別に封書で届くこともありますよ。

ステップ5:控除の手続きする

最後に、控除の手続きをします。

手続きの方法には2種類あります。

- ワンストップ特例制度

- 確定申告

ワンストップ特例制度のほうが、手続きが楽なのでおすすめです。

ただしワンストップ特例制度には利用するための条件があります。

次から条件や方法について紹介していきますね。

ワンストップ特例制度の利用方法

ワンストップ特例制度とは、ふるさと納税で寄附をした際、確定申告せずに寄附金控除を受けられる便利な制度です。

「ふるさと納税ワンストップ特例の申請書」と「本人確認書類」を、寄附先の自治体に送るだけなので手続きがカンタンで多くの方が利用しています。

この制度を利用するためには以下2つの適用条件があります。

こちらに当てはまれば、公務員の方もワンストップ特例制度を利用できます。

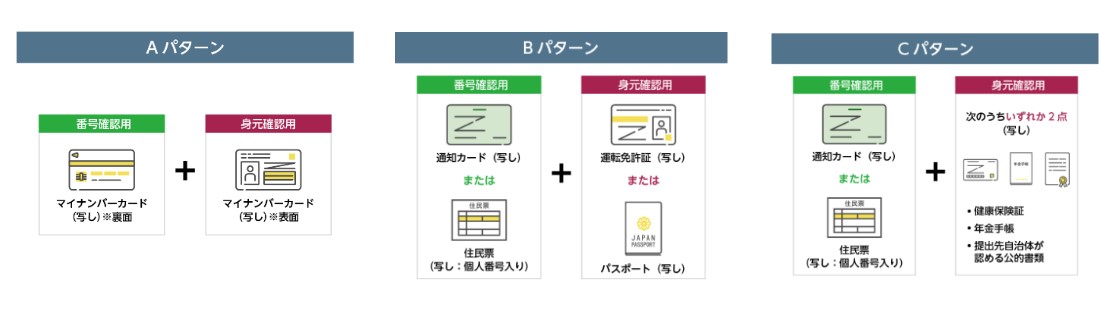

必要書類の準備

ワンストップ特例制度を利用するために必要なものは下記2点です。

- ワンストップ特例申請書(寄附金税額控除に係る申告特例申請書

- 本人確認書類

ワンストップ特例申請書は、寄附をした自治体より送られてくることが多いです。

他にも、自治体や総務省のホームページからも入手できます。

本人確認書類は、マイナンバーカードのコピー(裏・表)が必要です。

マイナンバーカードをお持ちでない方は下記の書類を準備することで利用できます。

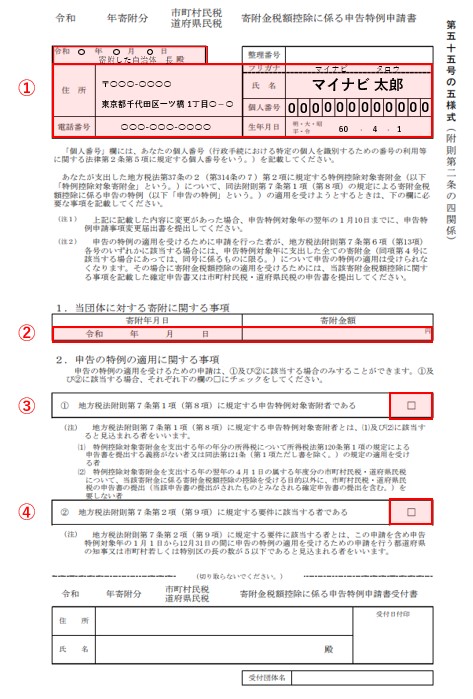

申請書類への記入

記入は全部で4箇所です。

記入は全部で4箇所です。

①・提出日

・ふるさと納税した市区町村長 宛

・住所、電話番号、氏名(フリガナ)、生年月日

・マイナンバー(個人番号)

②・寄附年月日、寄附金額

→自治体から送られてくる受領証明書に記載されています

③・確定申告および住民税申告をされない方はチェック

④・寄附先が年間で5自治体以内の予定の方はチェック

各自治体へ郵送

「ふるさと納税ワンストップ特例の申請書」と「本人確認書類」の準備が整いましたら、寄附先の自治体宛てに期限までに郵送します。

提出書類に不備がある場合は、税金控除を受けられませんのでご注意くださいね!

まとめ

公務員の方も、ふるさと納税の利用は可能です。

寄附をすることで、住民税が控除されるほか、寄附した自治体より豪華な返礼品を受け取ることができたりと大変魅力的な制度です。

また地域の活性化といった貢献にもつながります。

まだふるさと納税を利用したことのない方は是非この機会に一度チャレンジしてみて下さいね!