【監修】GRATIA税理士法人マネジメントパートナー 近藤 大補

ふるさと納税の税金控除とは?

ふるさと納税は、寄附した金額から2,000円を差し引いた金額が、税金(住民税・所得税)から控除・還付される仕組みです。

ただし、ふるさと納税の寄附金による税金控除(還付)には上限があります。

また、控除上限額については、寄附した年の所得(年収)や家族構成、扶養有無、住んでいる地域やその他の控除などによって異なるので注意が必要です。

そのため、自分の税金が控除される金額はいくらまでなのかを事前に把握しておくことが重要といえます。

控除上限額の目安を知る方法は、「控除上限額シミュレーションで確認する」「控除上限額の目安表で確認する」「還付・控除額を自分で計算する」の3つがあります。

効率よく控除を受けるためにも、ご自身の控除上限額の目安はいくらになるのかを事前に確認しましょう。

※ふるさと納税をする年の所得割額や所得税率は確定していないため、控除上限額はあくまで目安となります。

ふるさと納税の税金控除額を計算する方法

ふるさと納税の税金控除を計算する方法を解説いたします。

ご自身の上限額がどれくらいなのかを計算して確認してみましょう。

控除上限額シミュレーションで確認する

もっとも簡単な方法は、控除上限額シミュレーションで計算する方法です。

年収と家族構成を入力することで簡単に算出することができます。より詳細に計算したい場合は、源泉徴収票(確定申告をされている場合は確定申告書の写し)を用意して、詳細シミュレーションを利用してみてください。

控除上限額シミュレーションは

こちら

控除上限額の目安表で確認する

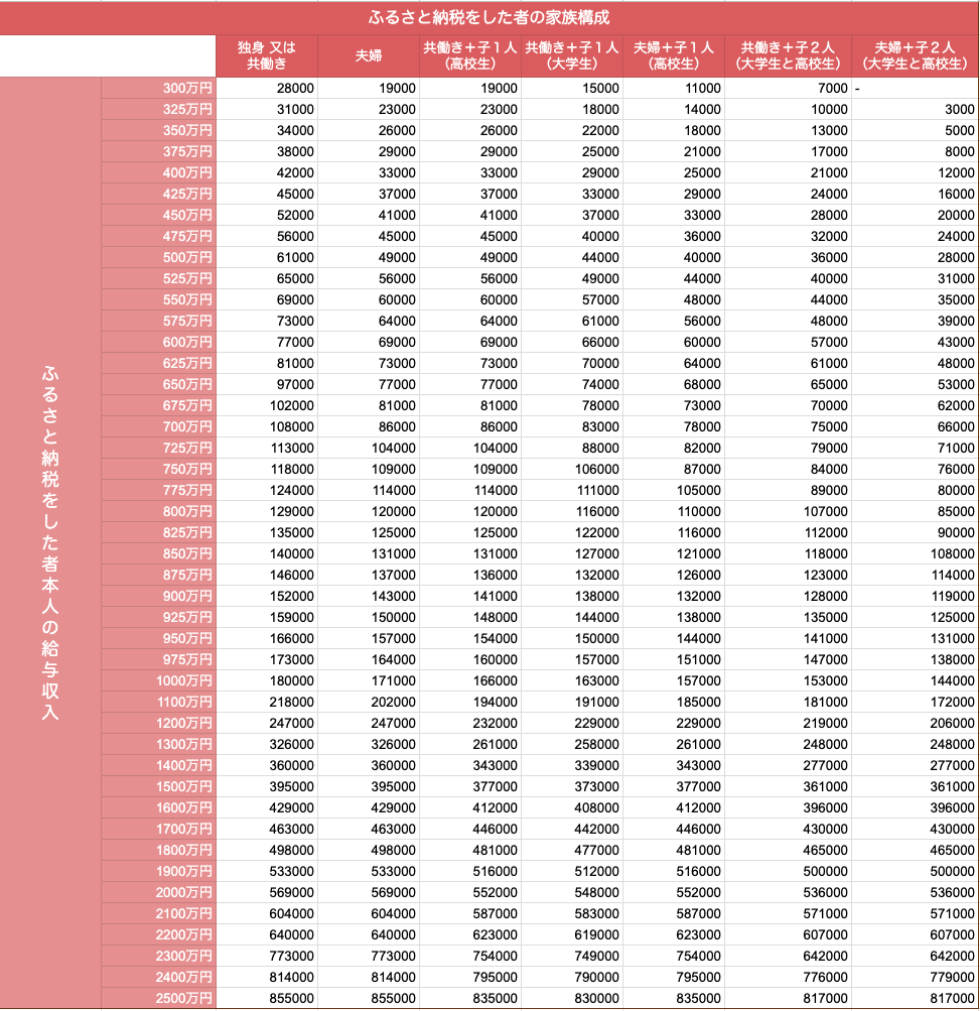

総務省が公表している控除上限額の目安があります。

ふるさと納税をする人の所得と家族構成のパターン別に控除上限額が記載されています。

ご自身の限度額の目安がどれくらいなのか、一覧表でご確認ください。

※住宅ローン控除や医療費控除など、その他の控除を受けていない給与所得者の場合となります。年金収入のみの方や事業者の方、住宅ローン・医療費控除・その他の控除を受けている給与所得者の方は対象ではございません。

あらかじめご注意ください。

※「共働き」は、ふるさと納税をした者本人が配偶者(特別)控除の適用を受けていないケースを指します。(配偶者の給与収入が201万円超の場合)

※ 「夫婦」は、ふるさと納税をした者の配偶者に収入がないケースを指します。

※ 「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

※ 中学生以下の子供は(控除額に影響がないため)、計算に入れる必要はありません。

※社会保険料控除額について、給与収入の15%と仮定しています。

出典:総務省ふるさと納税ポータルサイト「ふるさと納税のしくみ」

還付・控除額を自分で計算する

ここでは住民税・所得税の控除(還付)額の計算方法を解説いたします。

具体例と合わせてご確認ください。

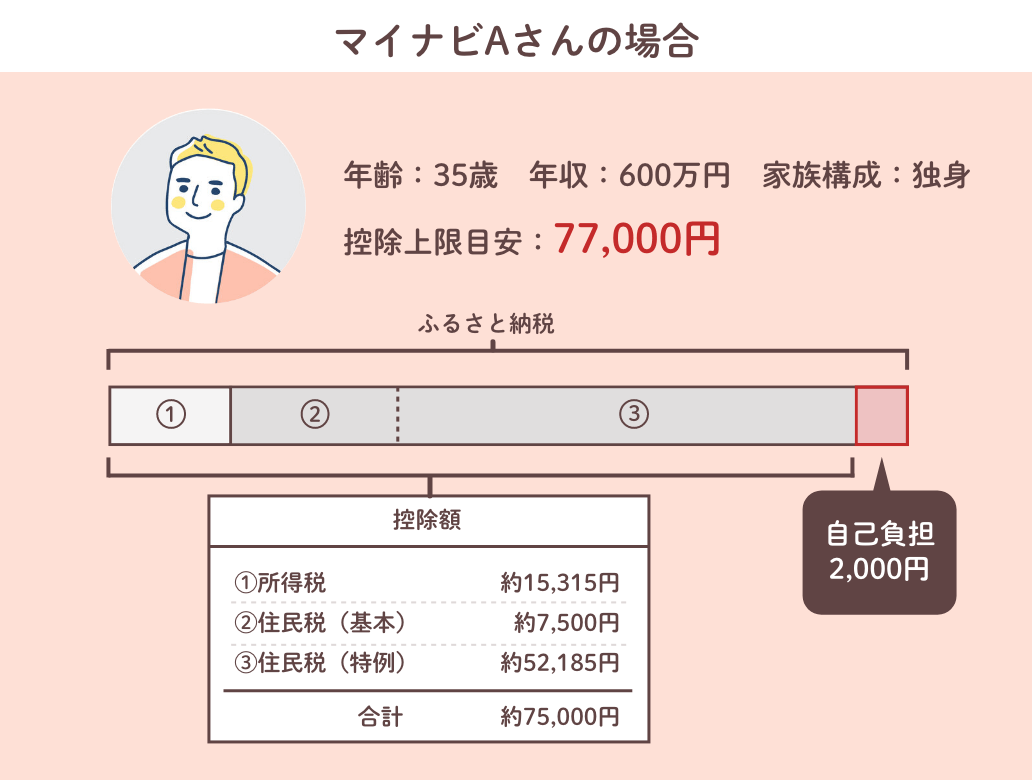

1.所得税の控除(還付) 計算方法

所得税の還付=(ふるさと納税額 - 2,000円)× (所得税率 × 1.021)

◎マイナビAさんの場合◎約15,315円=(77,000円 - 2,000円)×(20% × 1.021)

・控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

・所得税率は所得金額により5~45%(所得税の税率について)

・2037年(令和19年)中の寄附まで、復興特別所得税の税率(2.1%)を加えた率です。

2.住民税(基本)の控除 計算方法

住民税(基本)の控除=(ふるさと納税額 - 2,000円)× 10%

◎マイナビAさんの場合◎約7,500円=(77,000円 - 2,000円)×10%

・控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

3.住民税(特例)の控除 計算方法

住民税(特例)の控除=(ふるさと納税額 - 2,000円)×(90% - 所得税率 × 1.021 )

◎マイナビAさんの場合◎約52,185円=(77,000円 - 2,000円)×(90% - 20% × 1.021)

・住民税からの控除(特例分)が住民税所得所得割額の2割を超える場合は、「住民税(特例)の控除=住民税所得割額 × 20%」で算出します。

・所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税率なので、①の所得税率とは異なる場合があります。

※上記の金額は目安となります。

具体的な計算につきましては、お住いの自治体にお問い合わせください。

なお、申請方法によって控除される税金が異なります。

「確定申告」を行うと所得税の還付と住民税の控除、「ワンストップ特例制度」を利用すると住民税が控除されます。

寄附金控除の手続き

手続きの種類

ワンストップ特例制度

確定申告

対象条件

・ふるさと納税以外の確定申告の必要がない方

・1年間でふるさと納税の寄附先が5自治体以下

※確定申告の必要がなくても、寄附先が6自治体以上の場合はワンストップ特例制度は利用できません

・もともと確定申告が必要な方

・1年間でふるさと納税の寄附先が6自治体以上

1年間の寄附先自治体数

5箇所以内

※年間を通して同じ自治体であれば、何回寄附しても1箇所として扱う

制限なし

申請方法

・寄附ごとに各自治体へ申請

・ワンストップ特例申請書と各種書類(マイナンバーカード等)の提出

・年に1回、税務署に申請

・確定申告書類とともに、寄附金受領証明書を提出

申請・申告期限

翌年の1月10日

翌年の3月15日頃

税金控除(時期)

・住民税の控除(6月~)

・所得税の還付(5月頃)

・住民税の控除(6月~)

確定申告とワンストップ特例制度は、還付される税金の種類は異なりますが、還付される税金の総額は変わりません。

そのため、控除のタイミングなどに違いはありますが、基本的にはオンラインで手続きが簡単に申請できるワンストップ特例制度を利用することをおすすめします。

また、人によってどちらで手続きすべきかの条件が異なります。

ふるさと納税後の手続きについて詳しく知りたい人は、こちらの記事も参考にしてください。

ふるさと納税後の手続き

控除される金額がいくらなのか確認することに加え、寄付後にどのような手続きが必要なのかも確認しておきましょう。