「夫婦共に年金受給者だけど、ふるさと納税はできるの?」

「年金受給者向けのふるさと納税の方法が知りたい」

このように疑問を感じている方もいるでしょう。

ふるさと納税を利用することで税金の控除が受けられるため、検討している方も少なくありません。

基本的にふるさと納税は誰でも利用できる制度で、年金受給者の夫婦でも利用できます。

しかし、夫婦共に年金受給者の場合は、損をする場合があり注意が必要です。

本記事では、夫婦共に年金受給者でもふるさと納税を利用できるのかについて解説していきます。

年金受給者向けのふるさと納税の手順も解説していくので、ぜひ参考にしてください。

と、その前に…

ふるさと納税の限度額は、人それぞれ違います。

まずは、マイナビふるさと納税の「控除額シミュレーション」から、限度額をチェックしましょう!

夫婦共に年金受給者でもふるさと納税は可能

節税対策として近年注目を集めているのが「ふるさと納税」です。

ふるさと納税は基本的に誰でも参加でき、夫婦ともに年金受給者の場合でも問題なく利用できます。

ここからは、ふるさと納税の仕組みや年金受給者がふるさと納税を行う上で損する・得するケースを見ていきましょう。

ふるさと納税の仕組み

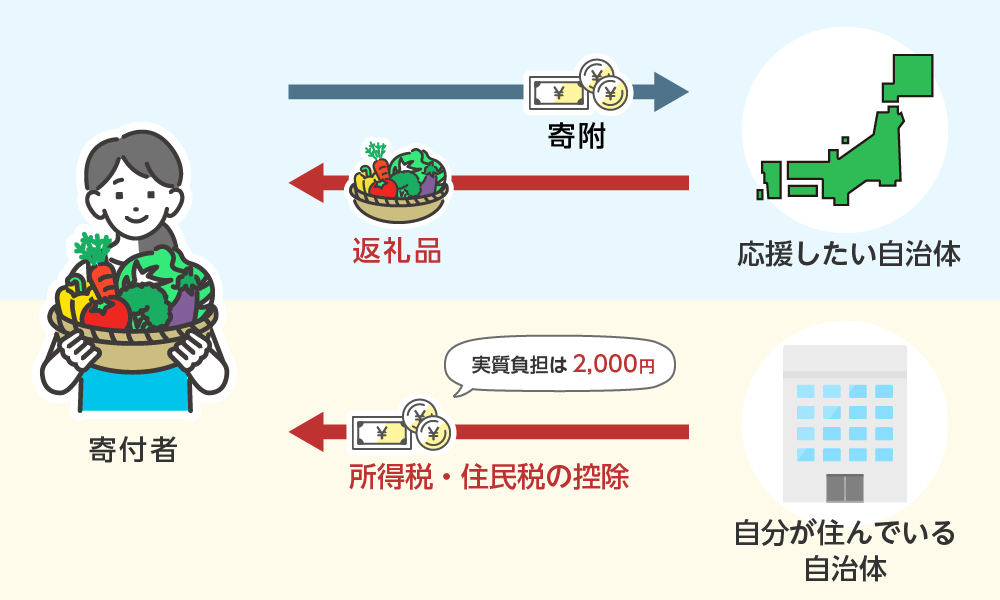

ふるさと納税は、地方自治体に寄附を行う制度のことです。

寄附した方は、寄附先の地方自治体が設定した特産品やサービスなどの返礼品を選べます。

「ふるさと」といっても、自分の故郷にしか納税できないわけではありません。

特産品やサービスなどの返礼品を見た上で、自分の好きな自治体に納税できるのが特徴です。

年金受給者がふるさと納税を行う上で得するケース

ふるさと納税は、2000円の自己負担のみで返礼品を受け取れ、かつ翌年の所得税や住民税が控除されるのが魅力です。

基本的にふるさと納税は夫婦ともに年金受給者の方でも行えますが、誰でも得する訳ではありません。

収入状況によっては損するケースもあるため、自分が得するケースに当てはまるかどうかを確認しておきましょう。

ふるさと納税を行う上で得するケースは、以下の条件に当てはまる年金受給者です。

- 65歳未満で年金収入が108万円以上

- 65歳以上で年金収入が158万円以上

また、住民税の課税対象になるのは、自治体が設定した規定額を年金収入が超えた場合のみです。

所得税や住民税の課税対象になる方は、ふるさと納税の節税効果を受けられます。

年金受給者がふるさと納税を行う上で損するケース

反対に、以下の条件に当てはまる方はふるさと納税を行っても損する可能性があるためおすすめできません。

- 65歳未満で年金収入が108万円以下

- 65歳以上で年金収入が158万円以下

ふるさと納税の魅力は、自己負担額2000円で返礼品を受け取りつつ、税金の控除が受けられる点です。

しかし、住民税や所得税などがかからない場合は、控除対象がなくなるため、すべての寄附金額が自己負担となってしまいます。

納税しているので返礼品は受け取れますが、自己負担額が増えるため、普通に購入したほうが安く抑えられる場合があります。

税金の控除を受けられないため、損する可能性が高いでしょう。

年金受給者のふるさと納税の寄附金上限額の調べ方

多くのふるさと納税を行ったからといって、控除額が大きくなるわけではありません。

控除額には上限が設定されているため、上限枠を超えると超過した分は自己負担となります。

お得にふるさと納税を行うためには、まず自分の給付金上限額を知っておくことが大切です。

| 寄附金上限額の計算方法

住民税所得割額×課税所得に応じた割合+2,000円 |

住民税所得割額は毎年6月を目安に送られてくる「住民税課税決定通知書」の「都道府県税の税額控除前の所得割額」と「市民税の税額控除前の所得割額」の合計で算出できます。

課税所得× 10%でも計算できるため、都合の良い方法で住民税所得割額を算出してみてください。

また計算が苦手な方は、ふるさと納税の各ポータルサイトにある「シミュレーション」を利用するのがおすすめです。

簡単な質問に答えるだけで上限額が分かるため、煩わしい計算をする必要はありません。

また、限度額の確認方法はこちらの記事でも詳しく紹介しています。

気になる方は、ぜひこちらも読んでみてくださいね。

年金以外の収入があってもふるさと納税はできる

夫婦ともに年金受給者で、年金以外の収入があった際もふるさと納税は可能です。

年金収入のみよりも、所得が大きくなるため、よりふるさと納税の恩恵を受けられるでしょう。

ただし、年金以外の収入がある場合も上限額があるため、超えないように注意しなければいけません。

ここからは、年金以外の収入がある方の寄附上限額の計算方法を解説していきます。

年金以外の収入がある場合の上限額の計算方法

年金以外の収入がある場合の上限額の計算方法は以下の通りです。

- 所得金額を計算する

- 課税所得金額を計算する

- 住民税所得割額を計算する

- 住民税所得割額×課税所得に合わせた割合+ 2000円

収入の種類によって、所得の計算方法が異なるため、以下の表を参考にしてください。

| 公的年金 | 公的年金収入−公的年金控除 |

|---|---|

| 民間の個人年金 | 年金収入−必要経費 |

| 給与所得 | 不動産収入−必要経費(−白色または青色申告控除) |

| 不動産所得 | 給与収入−給与所得控除 |

また、課税所得金額は所得金額−所得控除で計算できます。

所得控除には社会保険料控除や配偶者控除などが当てはまります。

住民税所得割額は上記でもお伝えしましたが、住民税課税決定通知書もしくは課税所得金額× 10%で計算できるので、計算しやすい方法で算出してください。

年金受給者のふるさと納税の手順

ふるさと納税を検討している方のために、ここからは年金受給者の方向けのふるさと納税の手順を解説していきます。

- 控除上限額を調べる

- 返礼品を選ぶ

- 寄附する

- 控除申請を出す

控除上限額を調べる

まずは控除上限額を調べましょう。

ふるさと納税を行う前に上限額を調べることで、上限を超過するリスクを避けられます。

上記で紹介した計算方法で算出するか、ふるさと納税の各ポータルサイトにあるシミュレーションを利用するかで上限額の目安を調べてください。

ただし、シミュレーションを利用する場合は、控除項目や年金以外の収入はないかを確認しておきましょう。

限度額の把握には、マイナビふるさと納税のシミュレーションが便利。

年収と家族構成を入力するだけで限度額を確認できます。

さっそくチェックしてみましょう!

また、個人事業主の方の場合は、こちらの記事で限度額を把握する方法を紹介しています。

返礼品を選ぶ

寄附上限額を確認したら、ふるさと納税のポータルサイトで受けたい返礼品を選びましょう。

自治体によって高価な食品や特別なサービスなど返礼品が異なります。

多種多様な返礼品が用意されているため、よく検討した上で選ぶのがポイントです。

寄附する

受けたい返礼品を選んだら、寄附金を納めましょう。

納付方法はクレジットカード、コンビニ払い、Pay-easy決済などさまざまあるので、使いやすい方法を選んでください。

また、各ふるさと納税サイトによって支払い方法が異なるため、事前の確認が必須です。

控除申請を出す

実際に寄附を行ったら、返礼品と証明書が送られます。

返礼品と証明書を受け取ったら、最後に控除申請を出しましょう。

控除申請はワンストップ特例制度に申請する、もしくは確定申告で行えます。

ワンストップ特例制度の場合は、自治体から送られてきた「寄附金税額控除に係る申告特例申請書」が必要です。

申請書に必要事項を記入し、本人確認書類とともに翌年の1月10日までに自治体に郵送してください。

確定申告の場合は、本人確認書類や確定申告書類、寄附先の自治体から送付される「寄附金重量証明書」が必要になるので、書類を事前に用意しておきましょう。

確定申告の方法は、こちらの記事で詳しく解説しています。

夫婦共に年金受給者がふるさと納税を行う場合の注意点

夫婦ともに年金受給者であっても、条件をクリアしていればふるさと納税は利用できます。

ただし注意しなければいけない点があるため、事前に確認しておきましょう。

- 収入が少ない場合はふるさと納税を利用しても損する可能性がある

- 上限額を超えた場合は自己負担となる

- 上限額が低くなる場合がある

- 控除上限額を調べる際は「その他控除項目」も考慮する

- 年金以外の給与収入がある場合は「課税所得+年金所得」で控除上限額を調べる

- 確定申告をする場合はワンストップ特例制度は利用できない

注意点を知っておかなければ損をしてしまうかもしれません。

以下で注意点を具体的に解説していくので、参考にしてください。

収入が少ない場合はふるさと納税を利用しても損する可能性がある

収入が少ない場合は、ふるさと納税を利用しても損してしまう可能性があります。

基本的にふるさと納税の恩恵が受けられる条件は、以下の通りです。

- 65歳未満で年金収入が108万円以下

- 65歳以上で年金収入が158万円以下

上記に当てはまらない方は、所得税や住民税の課税対象外となるため、ふるさと納税の恩恵を受けられません。

上限額を超えた場合は自己負担となる

ふるさと納税には寄附金上限額が設けられています。

上限額を超えて寄附した場合は超過した分が自己負担となるので、逆に損してしまうことも。

ふるさと納税の恩恵を最大限に受けるためにも、寄附金上限額を超えないように注意してください。

事前に自分の上限額を確認し、その中でふるさと納税をおこないましょう。

上限額が低くなる場合がある

場合によっては上限額が低くなり、好きな自治体に納税できない場合もあります。

年金受給者の控除は社会保険料・生命保険料控除や医療費控除などさまざまあります。

控除額が大きいほど上限額が低くなる場合があるため、ふるさと納税のメリットを受けられないケースも考えられるでしょう。

控除上限額を調べる際は「その他控除項目」も考慮する

控除上限額を超えると自己負担額が増えるため、損する可能性があります。

損しないためにも、控除上限額を調べる際は年金収入だけではなく、「その他控除項目」も考慮しましょう。

その他控除項目には、医療費控除や生命保険料控除、配偶者控除などが挙げられます。

新しい保険に加入した、年金が増減したなど、例年に比べて金額が変動している場合は、事前にしっかり計算もしくはシミュレーションを行い、上限額を調べることが大切です。

年金以外の給与収入がある場合は「課税所得+年金所得」で控除上限額を調べる

年金以外に給与収入がある場合は、「課税所得+年金所得」で上限額を調べましょう。

給与収入以外にも、不動産所得や個人年金なども含まれます。

所得の合計額で計算しなければ、実際の控除上限額とは異なるため、正しく納税できない可能性があります。

すべての課税所得を計算した上で、シミュレーションを利用しましょう。

確定申告をする場合はワンストップ特例制度は利用できない

確定申告もしくはワンストップ特例制度を利用することで控除申請が出せます。

しかし、確定申告をする場合はワンストップ特例制度が利用できないので注意してください。

ワンストップ特例制度とは、確定申告をしなくても寄付金控除が受けられる制度のことです。

年金受給者でも利用できますが、以下の条件をクリアする必要があります。

- 年金収入が400万円以下でその他の所得もない

- 寄付先が5自治体以下

給与所得や不動産所得などがある場合や年金額が400万円を超える場合は、ワンストップ特例制度が利用できず、確定申告をする必要があります。

また、寄付する自治体が5つ以上の場合も確定申告で控除申請を出さなければいけないため、注意してください。

さらに、ワンストップ特例制度もしくは確定申告を行う際は、期限をすぎないように注意が必要です。

ワンストップ特例制度の場合は翌年1月10日まで、確定申告する場合は翌年2月16日〜3月15日の間に手続きしなければいけません。

ワンストップ特例制度では寄付した自治体すべてに申請書と本人確認書類を送らなければいけないため、漏れが出ないように一つ一つ確認しながら行いましょう。

漏れがあると控除が無効となるので、ふるさと納税の恩恵を受けられなくなります。

寄付した自治体をしっかり管理し、漏れが出ないよう翌年1月10日までに手続きを行ってください。

ふるさと納税で確定申告を行う方法は、こちらの記事で詳しく解説しています。

まとめ

今回は夫婦ともに年金受給者でもふるさと納税が利用できるのかについてまとめました。

条件をクリアしていれば、夫婦ともに年金受給者でも問題なくふるさと納税を行えます。

ただし、寄附金の上限を超えると自己負担額が増えてしまうため、あらかじめ自分の上限額を知っておくことが大切です。

ふるさと納税の限度額は自分でも計算できますが、シミュレーションを利用するとすぐに目安上限額が分かるのでおすすめです。

「ふるさと納税で税金の控除を受けたい」「お得な返礼品を楽しみたい」と考えている方は、ぜひふるさと納税を利用してみてください。

マイナビふるさと納税のシミュレーションは、年収と家族構成を入力するだけで簡単に限度額が分かります。

ぜひご活用ください!