ふるさと納税は返礼品がもらえる上に住民税を安くできるメリットがあることから、近年多くの人々から人気の制度です。

しかしふるさと納税をした後、「どうしたら実際に控除されているかどうか確認できるの?」と疑問に思う方も多いでしょう。

そこで本記事では、ふるさと納税の控除額の確認方法を詳しくご紹介します。

ふるさと納税を行うには「ワンストップ特例制度を利用する」「確定申告を行う」の2パターンがあり、どちらを行うかによって、控除額の確認方法も変わってきます。

また、「ふるさと納税をしたのに住民税が安くなっていない!」という場合の理由も解説しているので、合わせてチェックしてくださいね。

それではさっそく、ふるさと納税の控除額の確認方法について、みていきましょう!

ふるさと納税の控除は「住民税決定通知書」で確認できる!

ふるさと納税の控除が正しくできているかどうかは、住民税決定通知書で確認することが可能です!

ふるさと納税で寄附をした場合、翌年分の住民税から控除を受けることができます。

具体的な控除額は住民税決定通知書で確認できるので、住民税決定通知書をもらったらしっかりとチェックしましょう。

ちなみに「住民税決定通知書」とは一般的に使用されることが多い呼び方で、地域によっては「税額通知書」などとしているところも。

各自治体によって名称が異なるため、注意して確認してくださいね。

住民税決定通知書とは?

住民税決定通知書とは、毎年5月~6月頃に送付される、住民税額が記載された用紙のこと。

住民税は後払いとなっているため、その年の収入や所得控除、税額控除などを踏まえた正確な住民税が決定してから支払います。

各自治体の計算が完了した5月~6月頃に住民税決定通知書が送付され、6月からの1年間を通して毎月住民税を支払っていく仕組みです。

住民税決定通知書はいつもらえる?

住民税決定通知書は、会社員の方であれば5月~6月頃に勤務先で配布されます。

個人事業主の方は、お住まいの自治体から5月~6月頃に送付されます。

ふるさと納税の寄附金控除額の確認方法

では、ふるさと納税の寄附金控除が正しくされているか確認する方法を紹介していきます。

控除額の確認は、「ワンストップ特例制度を利用したか」「確定申告をしたか」によって方法が少し変わります。

ここではそれぞれの場合について解説していくので、しっかりとチェックしてみてください。

ワンストップ特例制度を利用した場合

ワンストップ特例制度を利用してふるさと納税を行った場合、控除額は住民税決定通知書で確認できます。

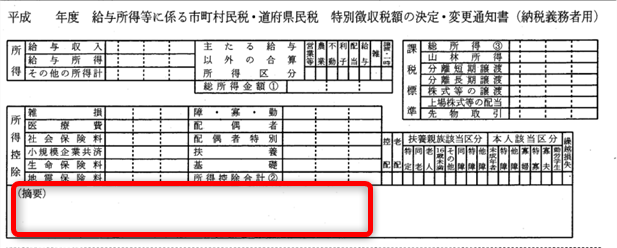

下記は、住民税決定通知書の見本です。

ふるさと納税をした方は、赤い枠で囲った「摘要」の部分に「寄附金税額控除額:○○円」と記載があるので、そこをチェックしましょう。

この寄附金税額控除額が、「ふるさと納税で寄附した分-2,000円」になっていれば、正しく控除されているということ。

確定申告をした場合

確定申告でふるさと納税をした場合、控除額を確認するには以下の書類が必要です。

- 住民税決定通知書

- 確定申告書の控え

確定申告をすると住民税だけでなく所得税からも控除されるため、所得税の控除額も確認する必要があります。

控除額の確認方法は、以下の通りです。

- 確定申告書の「課税される所得金額」の欄を確認

- 1の課税される所得金額を下記の表と照らし合わせて、所得税率を割り出す

課税される所得金額 税率 1,000円から1,949,000円まで 5% 1,950,000円から3,299,000円まで 10% 3,300,000円から6,949,000円まで 20% 6,950,000円から8,999,000円まで 23% 9,000,000円から17,999,000円まで 33% 18,000,000円から39,999,000円まで 40% 40,000,000円以上 45% - 所得税率がわかったら、控除された所得税を割り出す

所得税の控除額=(寄附金額-2,000円)×所得税率×1,021(復興特別所得税) - 住民税決定通知書の摘要欄を確認

- 3と4の合計が寄附金額(自己負担分2,000円を除く)と一致していれば、正しく控除されている

ワンストップ特例制度の場合も確定申告の場合も、住民税の控除額を確認するには住民税決定通知書を使用します。

それに加えて確定申告の場合は、確定申告書から所得税の控除額を計算する必要があるため、これらの書類はなくさないよう、きちんと保管しておきましょう。

ふるさと納税で住民税が安くならない?その理由とは

住民税を少しでも安くしようとふるさと納税をしたのに、住民税が安くならないことがあります。

ふるさと納税は住民税を控除できる制度なのに、安くならないのはなぜなのか、気になりますよね。

ここでは考えられる理由を6つ、ご紹介しています。

- 確定申告をしたから

- 住民税の所得割額の2割を超えているから

- 住宅ローン控除の金額が大きいから

- 書類に不備があったから

- 支払い名義人を間違えていたから

- 自治体や税務署のミス

それぞれのケースについて、詳しくみていきましょう。

確定申告をしたから

確定申告をすると、ふるさと納税の控除は所得税と住民税の両方から行われます。

所得税は「還付金」として控除されます。

そして住民税の控除は還付金分を差し引いた額になるため、控除額が寄附金額よりも少なく記載されることがあるのです。

「住民税決定通知書に記載された控除額+所得税の還付金額」が、「寄附金額の合計-自己負担分2,000円」とほぼ同額であれば、正しく控除されているといえます。

住民税決定通知書と確定申告書を用意して、チェックしてみてください。

住民税の所得割額の2割を超えているから

ふるさと納税では、住民税からの控除は最大で「所得割額の2割」と決められています。

これを超えて控除されることはありません。

所得割額とは、所得に応じて住民税に課税される金額のこと。

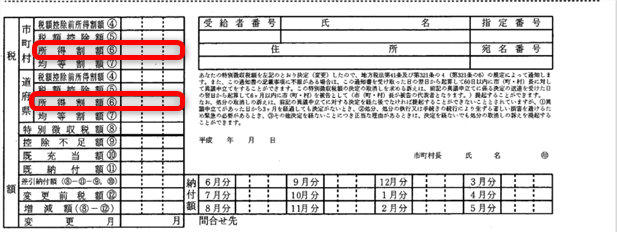

下記の住民税決定通知書の画像の、赤枠で囲った「所得割額⑥」の合計です。

この合計額の2割以内の控除なら、正しく控除されていることになります。

住民税決定通知書を確認してみましょう。

住宅ローン控除の金額が大きいから

もし住宅ローン控除とふるさと納税を併用しているなら、それが原因で住民税の控除が少なくなっている可能性があります。

住宅ローン控除は所得税から大きく控除される制度で、それでも控除し切れない分は住民税から控除します。

控除額が大きくなると、本来の住民税の税額を超えてしまうことも。

そうなると、ふるさと納税の寄附金控除は受けられなくなります。

住宅ローン控除を併用している方は、控除額が住民税の税額を超えていないか、確認してみてください。

住宅ローン控除とふるさと納税の併用については、以下の記事でも詳しく解説しています。

興味のある方はぜひ合わせて読んでみてください。

書類に不備があったから

ふるさと納税の手続きの段階で、書類に不備があった場合もきちんと控除されないことがあります。

よくある書類の不備には、以下のケースが挙げられます。

- 寄附金受領証明書の添付を忘れる

- ワンストップ特例制度が正しく使えていない

寄附金受領証明書の添付を忘れる

確定申告でふるさと納税を行う場合、返礼品と一緒に送付されるか別の封筒で送付される寄附金受領証明書を添付しなければいけません。

この寄附金受領証明書の添付を忘れてしまった場合、書類不備として寄付金控除がされていない可能性があります。

もし不備があっても自治体からは連絡が来ないこともあるため、自身でしっかりとチェックすることが重要です。

~寄附金受領証明書の添付を忘れてしまったら~

寄附金受領証明書の添付漏れが発生した場合、還付申告を行うことで再度控除の申し込みができます。

還付申告は年中いつでも行える上、税務署に直接出向くか郵送やインターネットで行うことが可能。

必要な書類をきちんと揃えたうえで、還付申告をしてください。

ワンストップ特例制度が正しく使えていない

確定申告書をする必要がない会社員の方であれば、ワンストップ特例制度の利用が可能です。

しかしワンストップ特例制度の利用には条件があり、寄附先が6自治体を超える場合は利用できません。

また、住宅ローン控除との併用をする方で、住宅ローン1年目の方もワンストップ特例制度は利用できず確定申告をする必要があります。

このようなケースに該当する方でワンストップ特例制度の利用をしてしまった場合は、住民税の控除は受けられません。

支払い名義人を間違えていたから

ふるさと納税の寄附金を支払う時に利用したクレジットカードの名義人が、ふるさと納税の申込者と異なる場合も、控除されないことがあります。

ふるさと納税では、原則として寄附の申込者と支払者が同一人物である必要があります。

支払いは必ず、申込者本人が行うようにしましょう。

自治体や税務署のミス

上記の3つのパターンに当てはまらない場合は、自治体や税務署の控除適用漏れなどのミスの可能性も考えられます。

過去には手続きミスによる控除漏れが発生したケースもあるため、疑問がある際は自治体や税務署に問い合わせてみましょう。

問い合わせる際には、以下の書類を揃えておくとスムーズに進めることが可能です。

- 住民税決定通知書

- 寄附金受領証明書

- 確定申告書の控え(確定申告をした方)

ふるさと納税の控除は給与明細でも確認できる!?

これまで何度もお伝えした通り、ふるさと納税では住民税が控除されます。

住民税は後払いであるため、ふるさと納税をした翌年の6月から1年間控除される仕組みです。

詳しく解説すると、住民税の年額を12分割した金額が、6月から翌々年の5月まで毎月控除されます。

会社員の方は、毎月の給料から住民税が天引きされているはずです。

つまり翌年6月以降の給与明細を見て、住民税が安くなっていたら控除されているということ。

自営業の方は一括払いか分割払いを選択できますが、どちらを選択しても控除される金額は変わりません。

もし昨年ふるさと納税をしているなら、今年の給与明細を確認してみてください。

きちんと手続きなどが完了していれば、住民税の金額が安くなっているはずです。

ふるさと納税をしたのに住民税が上がった?考えられる理由2選

中には「ふるさと納税をしたのに住民税が上がっている!」と疑問を持つ方もちらほら見受けられます。

ふるさと納税をしたのに住民税が上がってしまう原因として考えられるのは、以下の2点です。

- 昇給により、その分税金も上がったから

- 住宅ローン控除などの大きな控除がされているから

案外見落としがちなポイントであるため、自身に当てはまっていないか、一つずつチェックしていきましょう。

昇給により、その分税金も上がったから

当然ですが収入が上がると、その分税金も高くなります。

そのためふるさと納税によって住民税が控除されても、そもそもの税金が高くなっているがために金額的にはあまり変わらないことがあります。

過去と比べて給料が上がっていないか、給与明細などをみて確認してみてください。

住宅ローン控除などの大きな控除がされているから

住宅ローン控除を併用している方はすでに大きく控除されています。

住宅ローン控除は所得税を控除する制度ですが、所得税だけで控除し切れない分は住民税からも控除されます。

住宅ローン控除分だけで控除できる住民税が全てカバーされてしまっている場合は、ふるさと納税をしてもそれ以上の控除は見込めません。

まとめ

今回は、ふるさと納税の控除額を確認する方法をお伝えしました。

確認方法は以下の通りです。

- ワンストップ特例制度の場合:住民税決定通知書を確認

- 確定申告をした場合:住民税決定通知書と確定申告書を確認

控除額はふるさと納税をした翌年の5月~6月頃に配布される、住民税決定通知書で控除額を確認できます。

勤務先で配布されたらしっかりチェックしてみてください。

「ふるさと納税をしたのに、住民税が安くなっていない」という際には、様々な理由が考えられます。

- 住宅ローン控除ですでに大きく控除されている

- 給料が上がった

- 確定申告をした

- 書類に不備があった

など、どこかに見落としているポイントがある可能性があるため、本記事を参考にしながら一つずつ確認してみましょう!

それでも思い当たる節がない場合は、住民税決定通知書や寄附金受領証明書、確定申告書の控えを持って自治体や税務署に問い合わせてみてください。