住宅ローン控除が使える人は、ふるさと納税も利用することはできるのでしょうか?

「どちらも所得税・住民税が安くなる制度なので併用はできない?」と思われがちですが併用できます。

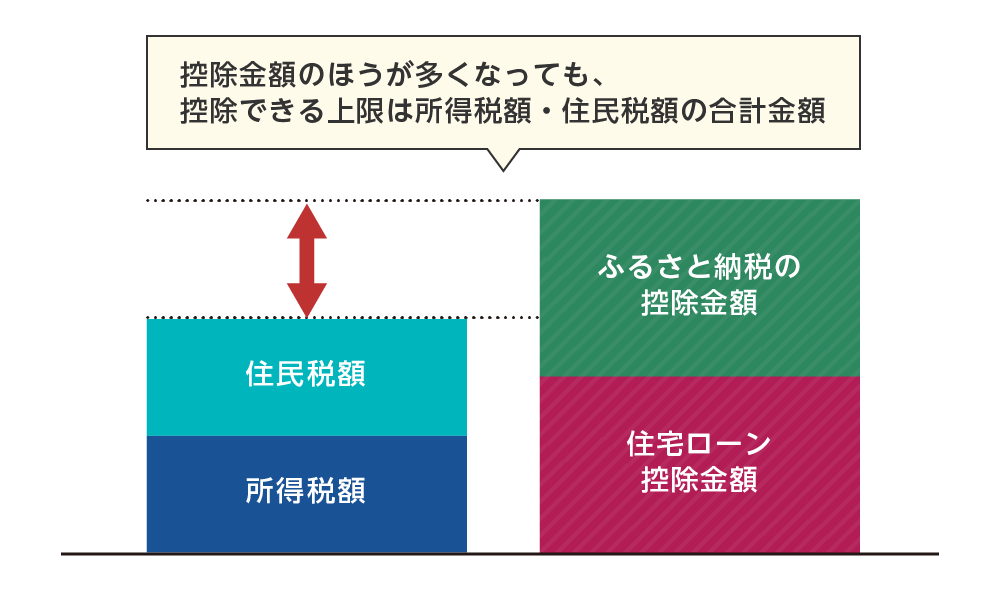

しかし併用はできるものの、上限は所得税・住民税の合計金額です。

住宅ローン控除は住宅ローンの返済をしている人が、毎年の所得税・住民税を軽減してもらえる制度で、住宅ローンの返済をしている人はぜひ活用しておきたいものです。

住宅ローン控除については記事後半で解説していますので、気になる方はこちらから先に読むこともできますよ。→【基礎知識】住宅ローン控除とは?

この記事の監修者

|

森 健太郎代表税理士・行政書士 ベンチャーサポート税理士法人 代表税理士。 |

住宅ローン控除とふるさと納税の併用は可能!

住宅ローン控除とふるさと納税は併用することが可能です。

住宅ローン控除もふるさと納税も、所得税・住民税から控除される点で同じ種類の控除。

ただし、注意しなければならいのは、「払った金額以上のものは返ってこない」という点です。

つまり、「所得税・住民税の合計金額」よりも「住宅ローン控除金額+ふるさと納税の控除金額」のほうが多くなったとしても、余分にお金がもらえるわけではないということです。

住宅ローン控除とふるさと納税を併用はワンストップ特例制度の利用がおすすめ

住宅ローン控除とふるさと納税を併用するなら、「ワンストップ特例制度」を利用するのがおすすめです。

所得の状況や住宅ローン控除の金額によっては、控除金額を最大限に活用できないことがあるのですが、ワンストップ特例制度を使うことで回避できます。

さらに、面倒な確定申告が不要なので手間が減るのもメリットです。

ただし、ワンストップ特例制度は会社員で会社で年末調整をしている人が対象です。

以下に該当する人は確定申告が必要です。

- 住宅ローン控除を初めて受ける人

- 個人事業主などで確定申告が必要な人

- ふるさと納税先が5自治体を超える人

ワンストップ特例制度の手続きを忘れてしまった場合でも、確定申告にてふるさと納税を受けることができますよ。

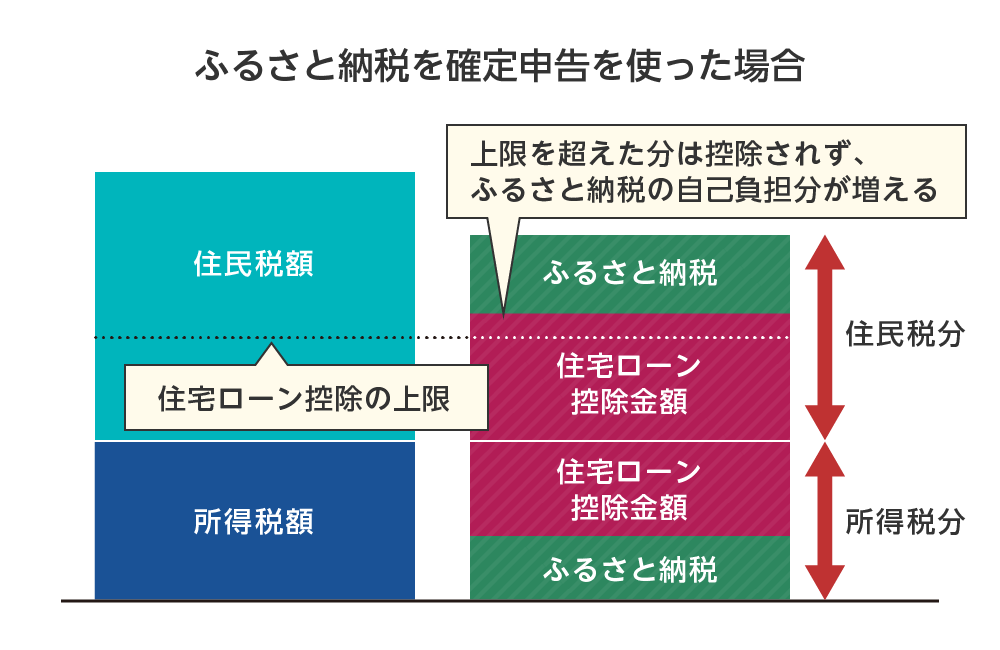

確定申告の場合は要注意

ワンストップ特例制度を利用する方がいい理由について解説します。

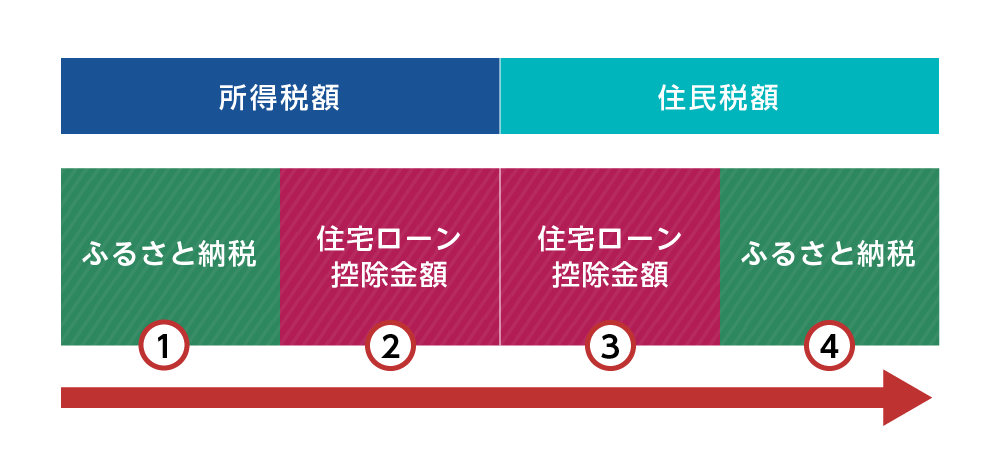

ふるさと納税と住宅ローン控除には順番があります。

まず所得税からふるさと納税を控除、次に住宅ローン控除の所得税分を控除。

まだ住宅ローン控除の金額が余っていれば住民税からも引く、それからふるさと納税の住民税分を引く、という流れです。

ただ、住民税から引ける金額には「課税総所得金額等の7%(上限13.65万円)」という決まりがあります。

※2022年改正後は課税総所得金額等の5%(上限9.75万円)。

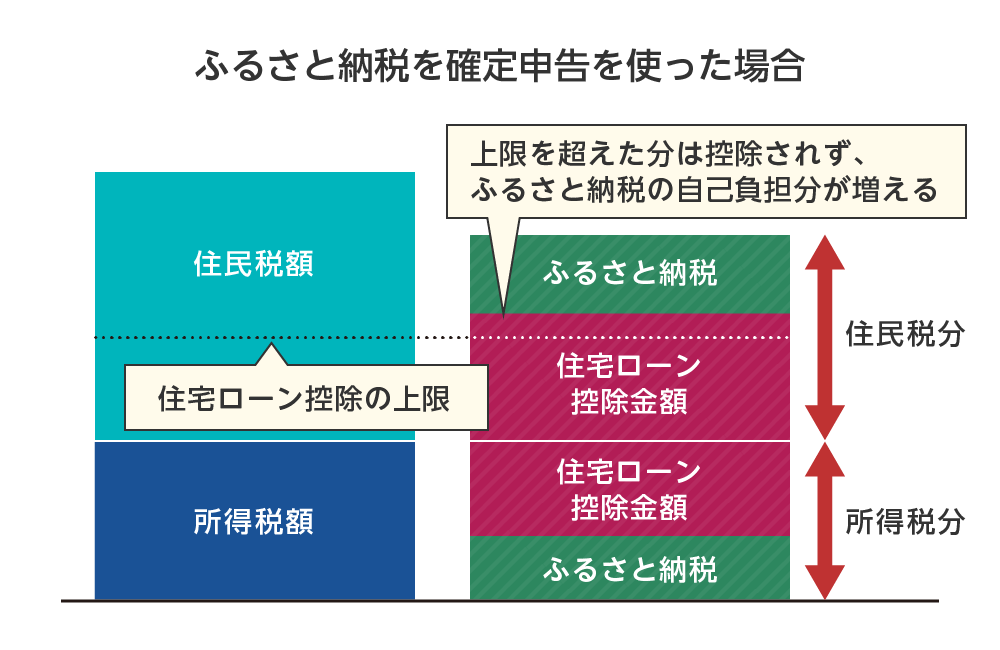

住宅ローン控除やふるさと納税の金額が大きく、上限にかかってくる人は要注意。

確定申告をすることにより住宅ローン控除を最大限に活用できない可能性があるのです。

ワンストップ特例制度だと住宅ローン控除を最大限活用できる

ふるさと納税のワンストップ特例制度には「所得税からの控除はなくいきなり住民税から控除する」という特徴があります。

つまり、所得税分はまるまる住宅ローン控除が使えるので、住民税分の上限の影響を受けづらくなるということです。

住民税の上限額にかからない場合はあまり関係のない話なのですが、計算も面倒ですよね。

ワンストップ特例制度が使える人は使ったほうが、住宅ローン控除もふるさと納税も最大限に活用できると覚えておくと良いですよ。

住宅ローン控除とふるさと納税併用の注意点3つ

住宅ローン控除とふるさと納税を併用する際の注意点を3つ解説します。

前述の通りワンストップ特例制度を使ってふるさと納税をするのがおすすめですが、ワンストップ特例制度を使えないケースや住宅ローン控除の上限にかかるケースでは注意が必要です。

注意点1. 住宅ローン控除1年目の場合はワンストップ特例制度を利用できない

住宅ローン控除使う初年度には、確定申告にて手続きが必要です。

確定申告をする人はワンストップ特例制度が使えないので、ふるさと納税についても確定申告をする必要があります。

すでにワンストップ特例制度の申請をしていても、確定申告をするとワンストップ特例の申請もリセットされてしまいます。必ず確定申告でふるさと納税の申告もしましょう。

2. その他確定申告が必要な場合もワンストップ特例制度を利用できない

ワンストップ特例制度は確定申告をしない人が使える制度です。

住宅ローン控除がなくても、確定申告をする人はワンストップ特例制度は使えません。

個人事業主の人、年収2000万円を超える会社員の人、副業所得が20万円を超える人、医療費控除を受ける人などは確定申告が必要です。

その他、確定申告になるかわからない人は、税務署に確認するのが確実です。

3. 住民税から控除される住宅ローン控除の限度額を超えていないか要チェック

住民税から控除される住宅ローン控除には限度額があるので、それを超えていないかをチェックしておきましょう。

住宅ローン控除の上限を超えてしまっている場合は、超えた分はふるさと納税にも影響します。

住宅ローン控除の金額によりふるさと納税できる限度額も変わってくるので、損したくない人は事前に計算しておき、限度額を超えないようにしてください。

【基礎知識】住宅ローン控除とは?

ここからは住宅ローン控除についての基礎知識を紹介します。

住宅ローン控除は、住宅ローンを返済している人が、その残高に応じて減税してもらえる仕組みのことをいいます。

正式には「住宅借入金特別控除」という名称です。

住宅ローン控除が使える人、対象はマイホームのローン返済をしている人

対象になるのは、マイホーム購入や、増改築をして、住宅ローンを返済している人です。

マイホームなので、たとえば投資用の物件だとか、子どもが住む家を買ったとか、そういったケースは対象になりません。

一方で、一戸建てでもマンションでも対象になりますし、中古物件もOK、リフォーム費用も対象になります。

その他、詳細な条件については国税庁のページで確認できます。(No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)-国税庁)

住宅ローン控除で所得税・住民税から控除される金額

住宅ローン控除は、所得税・住民税が減税される制度です。

控除できる金額はマイホームの購入時期などによって異なるのですが、たとえば2021年に家を購入した人だと以下の通りです。

また、2022年の法改正以降は、以下の通りです。

法改正以降は住宅の種類によっても上限が異なります。

住宅の種類とは、新築か中古かという種類に加え、長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅、その他の住宅、といった種類です。

10年~13年間にわたって控除できる

住宅ローン控除は最大10年~13年にわたって利用できる制度です。

最大年数も購入時期によって異なるのですが、2013年以降は10年もしくは13年が最大年数となっています。

数十万円レベルの控除が10年以上続くのですから、減税効果は非常に大きいと言えます。

1年目の手続きには確定申告、2年目以降は年末調整できる

住宅ローン控除の手続きは、初年度だけは確定申告が必要です。

購入時の明細や契約書等の書類を揃えて手続きをします。

2年目以降は確定申告は不要で、年末調整で住宅ローン控除も受けられるようになります。

ただし、繰り上げ返済やローンの借り換えをした場合には再度確定申告が必要になります。

また、借り換えにより住宅ローン控除の要件を満たさなくなり控除が受けられなくなるケースもあるので、事前に確認した上で検討しましょう。

【基礎知識】ふるさと納税制度とは?

ふるさと納税とは、自治体への寄附をすることで返礼品を受け取れる制度です。

自己負担金は2,000円かかりますが、寄附金額の3割を上限とした返礼品をもらうことができるため人気があります。

支払う税金の額自体は変わらないので、住宅ローン控除と違って減税効果はありません。

自分が住んでいるところに払うはずだった税金を、別の地方自治体に寄附金という形で支払う仕組みです。

税負担自体は代わりませんが、返礼品が受け取れるためお得なのは確かです。

また、自分が応援したい自治体に寄附ができ、寄附金の使い道も指定できるので、自分が支払う税金の使い道や使う自治体を主体的に決められる点もメリットだといえます。

ふるさと納税ができる人は所得税・住民税を納めている人

ふるさと納税は実質「所得税・住民税の納付先を別の自治体に変更する」という仕組みなので、納めるべき所得税・住民税のある人が対象です。

所得が無い人、働いていても所得が少なく非課税の人などは対象ではありません。

※ふるさと納税(寄附)自体は誰でもできるのですが、所得税・住民税を払っていない人にとっては「単なる寄附」となり、ただ支出が増えるだけとなります。

ふるさと納税には所得に応じて限度額がある

ふるさと納税で得するためには、限度額の範囲内で寄附をする必要があります。

一定金額は住んでいる自治体に支払う必要があり、その限度額は所得に応じて決まります。

ふるさと納税の控除額は所得税分・住民税基本分・住民税特例分と3段階に分かれておりそれぞれに上限が設定されているため、実は計算するのがとても大変。

年収と家族構成からざっくりとした限度額がわかる目安表などを参考にすると便利です。

ふるさと納税の手続きは確定申告orワンストップ特例制度で

ふるさと納税の手続きは、確定申告もしくはワンストップ特例制度でおこないます。

自治体から送られる「寄附金の受領書」もしくは、ふるさと納税をしたサイトの事業者が発行する「寄附金控除に関する証明書」を使って手続きができますよ。

会社員で、普段は確定申告をしていない人であれば、確定申告不要でふるさと納税の申告ができるワンストップ特例制度がおすすめです。

寄附ごとに申請書を送る、対象は5自治体以内といった決まりはありますが、確定申告をするよりもスムーズで便利です。

まとめ

住宅ローン控除とふるさと納税はどちらもお得な制度で、しかも併用が可能です。

併用する際、住宅ローン控除の上限額に注意が必要で、上限額を超えている場合はふるさと納税の自己負担額が増えてしまうことがあります。

両方の制度を最大限活かすには、ワンストップ特例制度を使うことが大切です。

また、ふるさと納税にも上限額があり、上限額を超えると自己負担額はやはり増えてしまいます。

お得に制度を活用したい人はぜひ、住宅ローン控除とふるさと納税の限度額をチェックした上で、ふるさと納税は限度額内で楽しみましょう。

この記事の監修者

|

森 健太郎代表税理士・行政書士 ベンチャーサポート税理士法人 代表税理士。 |